Инструкция по подготовке к составлению годовой отчетности за 2023 год для бюджетных, автономных и казенных учреждений

Мы много лет работаем с бюджетными организациями и знаем, что они самыми первыми сдают годовую отчетность.

В помощь бухгалтерам таких организаций предлагаем нашу инструкцию, которая поможет при подготовке годовой отчетности.

1. Сверка остатков на начало 2023 года

Для начала нам нужно сравнить остатки на начало 2023 года с конечными остатками форм, сданных за 2022 год — 730, 730 справка 768 КФО (2,4,5) 769 КФО (2,4,5) и 779 КФО (2,4,5) формы (для казенных учреждений (КФО -1) 130, 168, 169, 178 формы соответственно).

Расхождения в этом шаге могут быть только по данным, отраженным в 773 форме (для казенных учреждений в 173 форме).

Как выполнить такое сравнение?

- Сформировать перечисленные формы в программе БГУ 2.0 за 2023 год и сравнить остатки на начало 2023 года в текущих формах с остатками на конец отчетного периода за 2022 год.

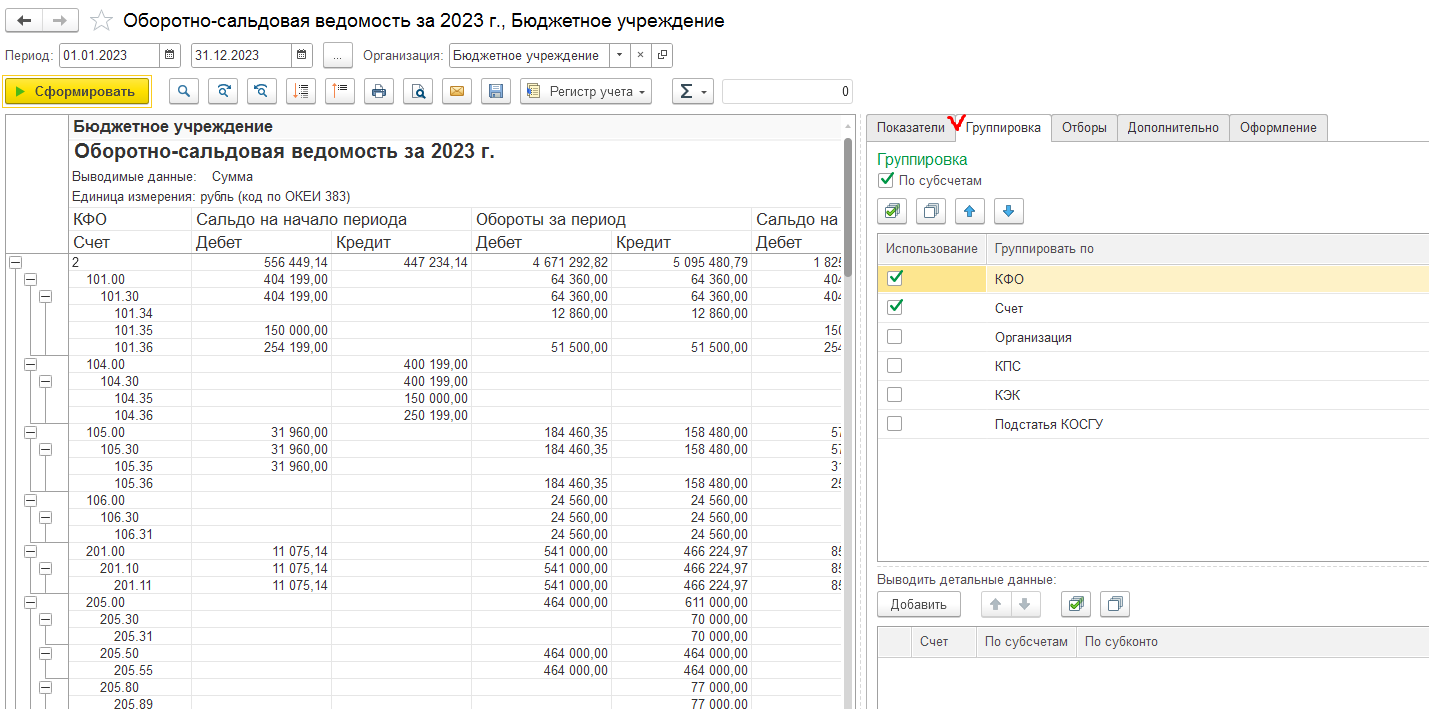

- Сформировать оборотно-сальдовую ведомость по всем счетам с группировкой по (субсчетам, КФО, счет) на 01.01.2023 и остатки на начало года сравнить с данными отчетности за 2022 год.

2. Проверить КПС по счетам НФА

Для этой проверки нужно сформировать оборотно-сальдовую ведомость по счетам 101.00, 102.00, 103.00, 104.00, 105.00, 111.00 за 2023 год с выводом КПС. Проверять будем вид КПС, он должен соответствовать виду — ХХХХ0000000000000 (т.е. есть раздел и подраздел, а остальные — нули).

Следует иметь в виду, что могут быть только следующие исключения:

- НФА, по которым предусмотрены требования целевого назначения выделенных средств.

- МЗ, приобретенные за счет средств по нацпроектам (программа и подпрограмма может содержать не нули, и даже буквы)

- Счета 106.00, 107.00, 109.00 — у этих счетов свой вид КПС — ХХХХ0000000000ХХХ.

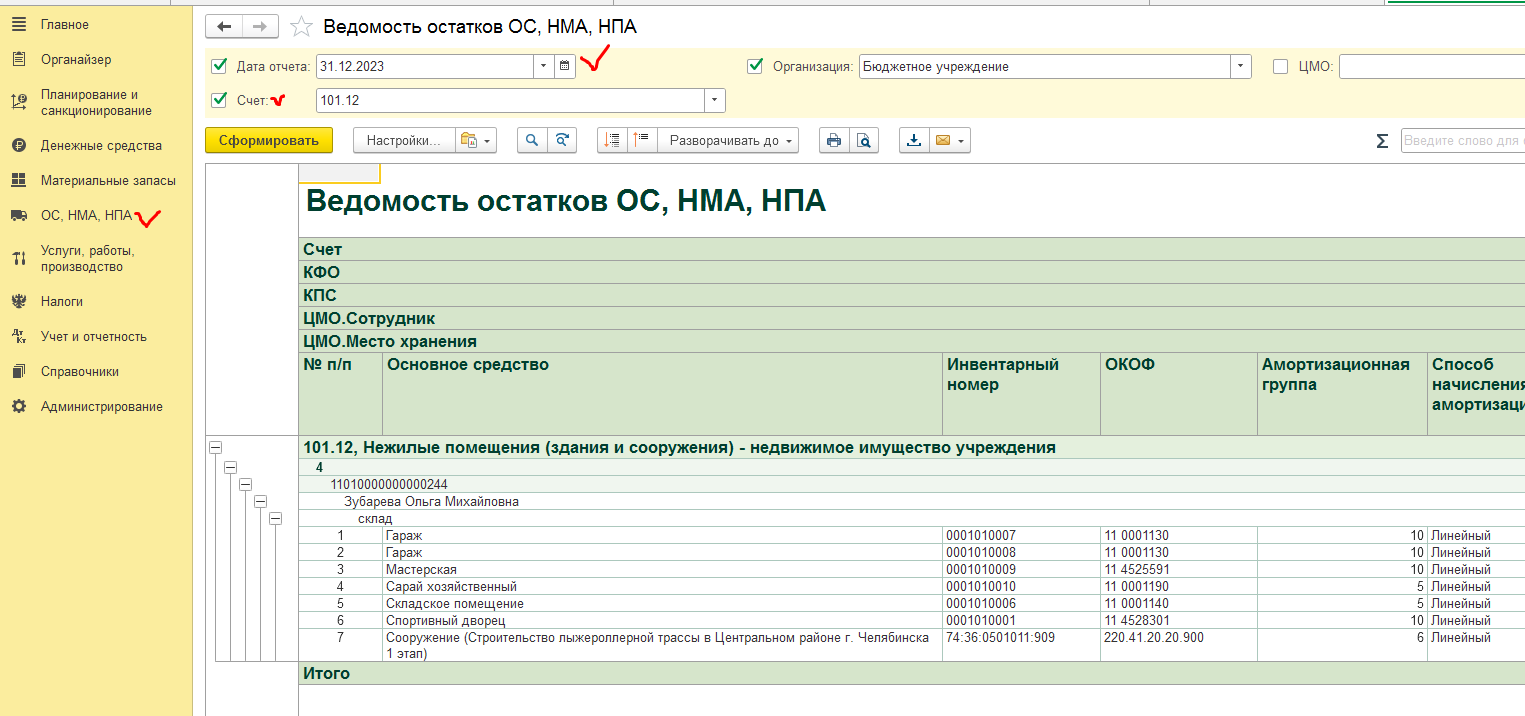

3. Сверка данных по стоимости и амортизации ОС между оборотно-сальдовой ведомостью, отчетами по ОС, главной книгой

Необходимо сравнить остатки в оборотно-сальдовой ведомости 101.00, 102.00, 103.00 и 104.00 с итоговыми суммами балансовой стоимости и начисленной амортизации в отчете Ведомость остатков ОС, НМА, НПА (раздел программы ОС, НМА, НПА — Отчеты по основным средствам, НМА, НПА), главная книга (раздел программы – Учет и отчетность — Регистры учёта) на 31.12.2023 г.

Формировать их следует по группам:

Сформировать оборотно-сальдовую ведомость по группам счетов 101.00, 104.10, 104.20, 104.30 и Ведомость остатков, НМА, НПА по счету 101.00.

- Сформировать оборотно-сальдовую ведомость по счету и Ведомость остатков, НМА, НПА по счету 102.00.

- Сформировать оборотно-сальдовую ведомость по счету 103.00 и Ведомость остатков, НМА, НПА по счету 103.00.

Если данные отчетов различны, то данные об инвентаризации могут быть сформированы неверно.

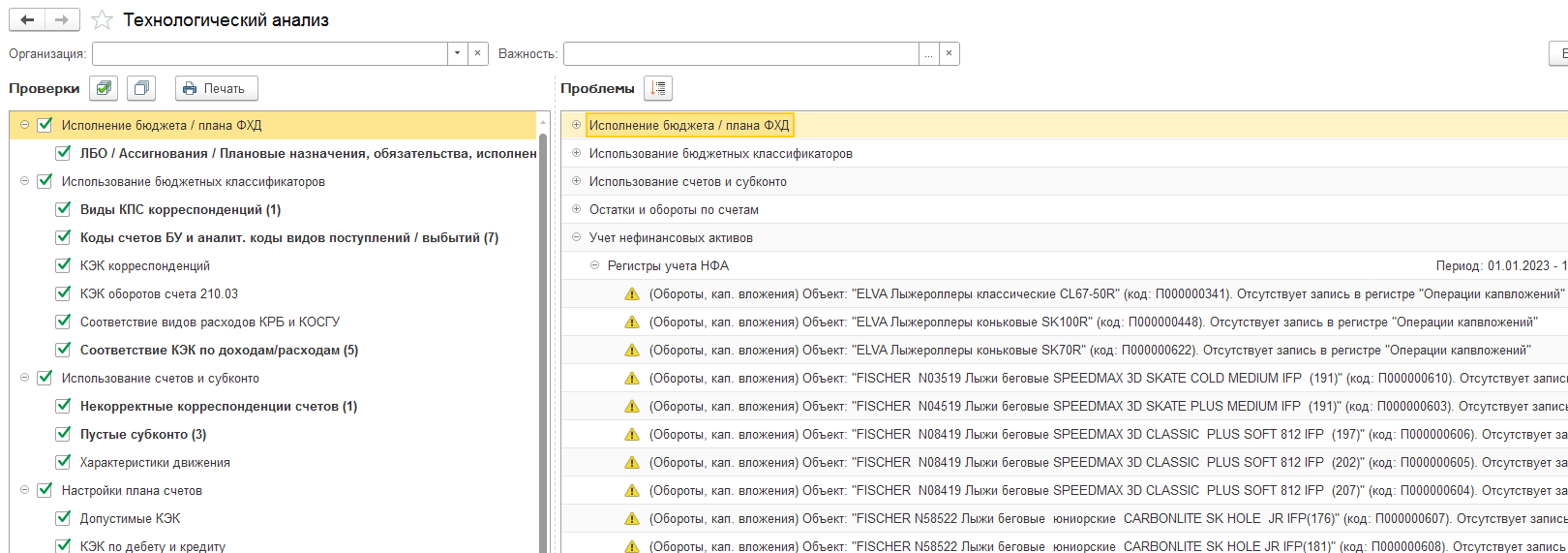

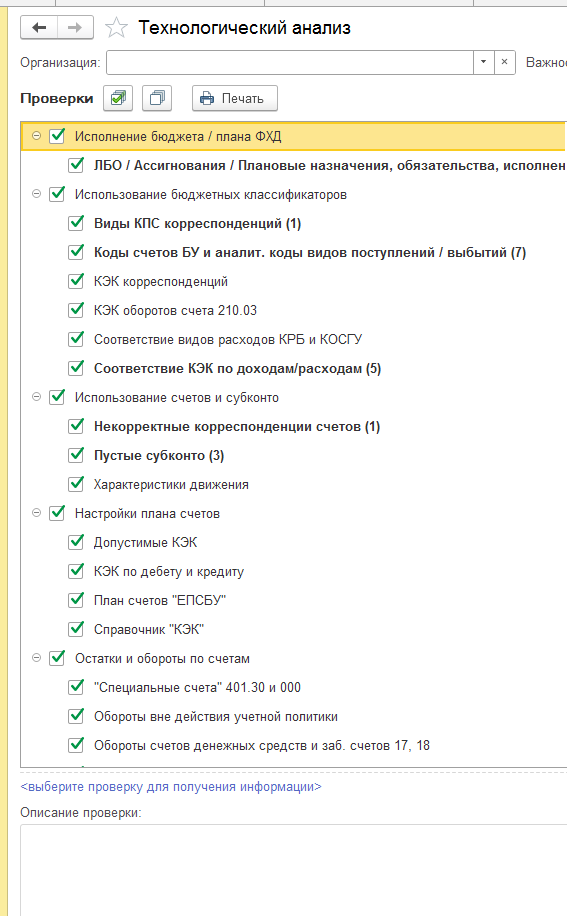

Ошибки можно найти с помощью Технологического анализа (расположен в разделе программы Учет и Отчетность). Нам понадобится воспользоваться группой проверок Учет нефинансовых активов, расположенный в конце списка.

Если выходят такие ошибки как на картинке, то необходимо создать карточки капвложений, заходим в раздел «ОС, НМА, НПА» , далее поступление ОС, НМА, НПА и Решение о признании объектов НФА, ставим галочку капвложения и создаем карточку.

Необходимо сравнить остатки в оборотно-сальдовой ведомости по счетам 111.40 и 104.40 с итоговыми суммами балансовой стоимости и начисленной амортизации в отчете Ведомость остатков прав пользования ОС, НПА (раздел программы ОС, НМА, НПА — Отчеты по основным средствам, НМА, НПА) на 31.12.2023 г.

Если у вас есть завершившиеся договоры (сумма на 111.40 соответствует на 104.40), то перед концом года их необходимо закрыть.

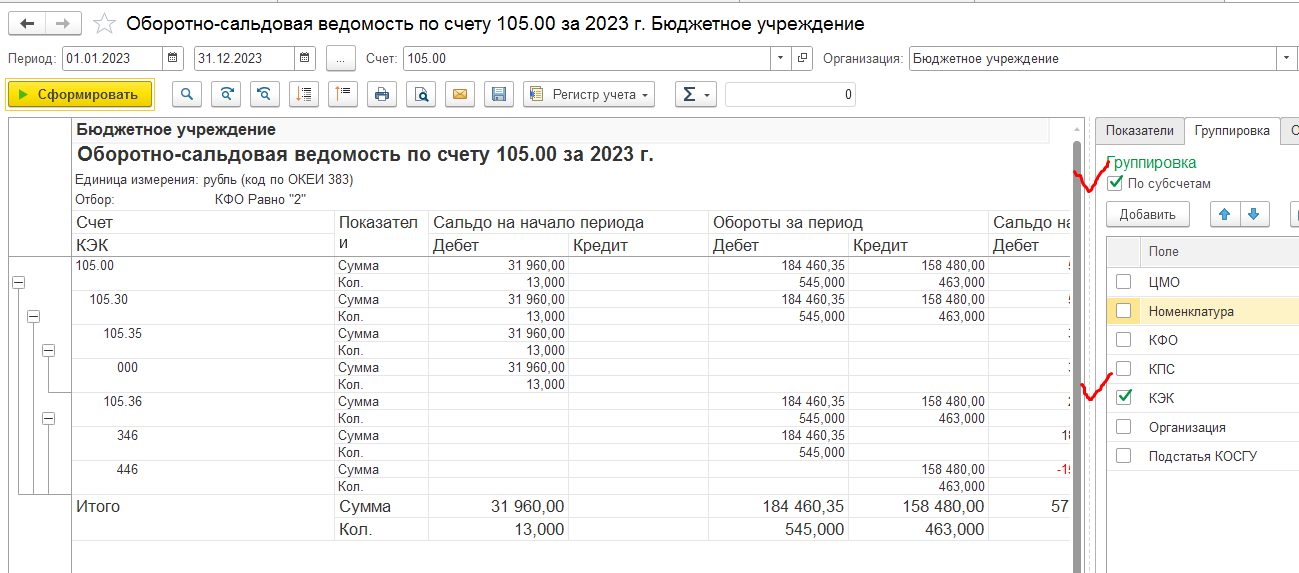

4. Проверка счета 105.00 в части формирования КОСГУ

Для этого нужно сформировать оборотно-сальдовую ведомость по счету 105.00 с группировкой по субсчетам и КЭК.

Остатки на начало года будут на КЭК 000, а обороты текущего года последняя цифра КЭК должна соответствовать последней цифре счета учета.

Важно! У счета 105.36 обороты могут быть по КОСГУ х36, х37, х39, у счетов 105.38 и 105.39 обороты могут быть по КОСГУ х36.

5. Проверка соответствия КВР и КОСГУ. Проверим счет 109.00.

Для этой сверки мы сформируем оборотно-сальдовую ведомость по счету 109.00 с группировкой по КПС (для КВР) и КЭК. Например, если у нас КВР 119, то не должно быть КОСГУ 224.

Важно! По КФО 5 счета 109.00 быть не должно, поскольку расходы по этому КФО списываются сразу на счет 401.20.

Дальше будем искать прочие неправильные связки КВР + КОСГУ. Можно произвести такой поиск по следующему алгоритму:

- закрыть балансовые счета;

- заполнить форму 710 (для казенных — форму 110);

- провести внутриформенный контроль.

Если есть ошибки, то внутренний контроль все покажет.

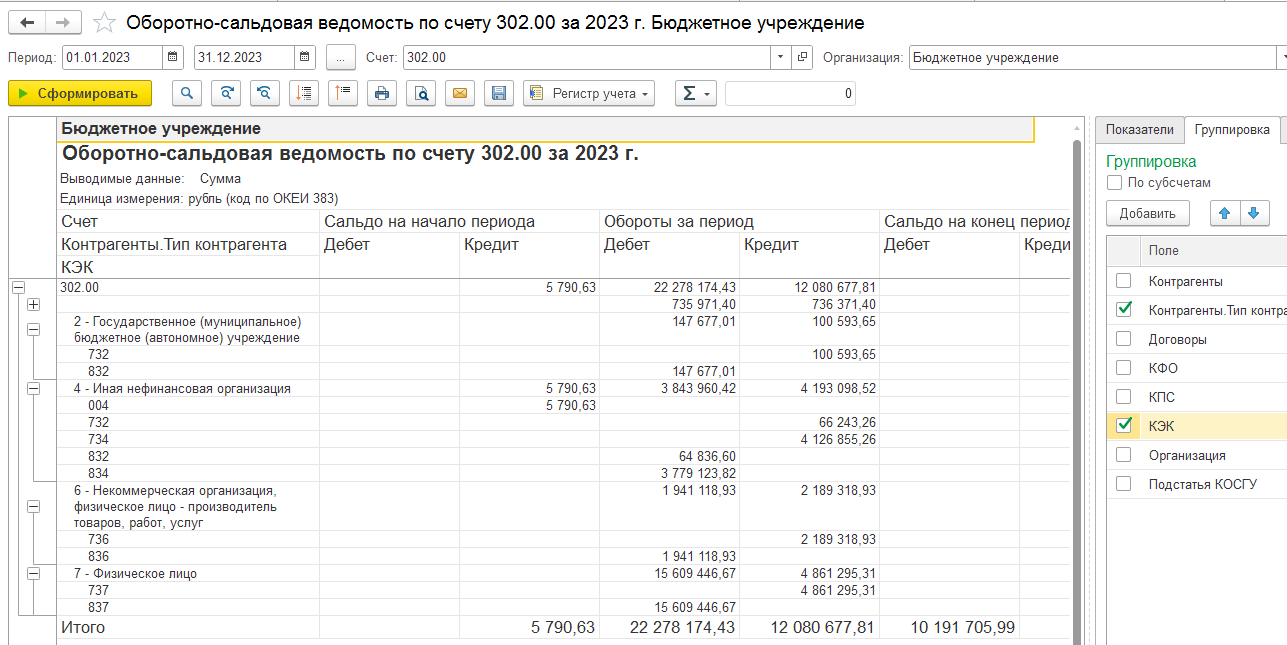

6. Проверка типа контрагента и КОСГУ, пересортица по КФО, КПС, КЭК и прочее

Для начала проверим на соответствие типа контрагента и КОСГУ. Для этого необходимо проверить счета расчетов 205.00, 206.00, 208.00, 209.00, 302.00, 303.00, 304.01, 304.02, 304.03 по оборотно-сальдовой ведомости с следующими группировками:

- Контрагенты. Тип Контрагента.

- КЭК

Какой тип контрагента, та же цифра должна быть в конце КЭК. Вы можете также добавить сюда группировку «Контрагенты», чтобы увидеть, какие контрагенты у вас попадают под определенный тип, и провести заодно контроль, правильно ли у вас установлены типы.

Далее будем проверять пересортицу по КФО, КПС и КЭК, так же строим ОСВ

Начнем с проверки счетов расчетов 205.00, 206.00, 209.00, 302.00, и в этом нам поможет отчет Оборотная ведомость по расчетам с контрагентами (раздел Планирование и санкционирование — Отчеты по планированию и санкционированию).

Продолжим нашу проверку на счетах 303.00, 304.01, 304.02, 304.03. Тут пересортицу по КФО, КПС, КЭК поможет найти отчет Оборотно-сальдовая ведомость или Оборотно-сальдовая ведомость по счету.

Что еще необходимо проверить на счетах расчета?

Нужно произвести проверку счета расчетов с подотчетными лицами, в этом поможет отчет Оборотная ведомость по расчетам с подотчетным лицами (раздел Денежные средства — Отчеты по денежным средствам).

И, наконец, нужно проверить счета 206.00, 302.00, 304.01, 304.02, 304.03 на отсутствие отрицательных остатков.

7. Проверка счетов группы 303.00

Для начала необходимо проверить счета 303.01 и 303.15 на отсутствие дебетовых остатков.

Далее мы должны проверить счет 303.14 на отсутствие кредитовых остатков в целом. При этом на счете допускается пересортица по КПС. И нужно помнить, что зачет счета 303.14 по Инструкции производится только по Справке о принадлежности сумм (справку можно заказать через сервис 1С-Отчетность). Важно! Не заказывайте справку 28 числа, налоговая инспекция проводит регистрацию уведомлений и справки за этот день не выдает.

Следующим пунктом будет проверка разрядов 15-17 КПС для счетов 303.03 и 303.04 (в частности налог на прибыль и НДС):

Вид КПС — КДБ, аналитическая группа доходов 180 (для казенных это вид КПС — КРБ, выбираем КПС с КВР 852)

Исключение — 303.04 для налоговых агентов при аренде государственного муниципального имущества: вид КПС - КРБ, вид расхода (КВР) 244.

И напоследок проверим КОСГУ для группы счетов 303.00 — они должны быть следующими: Дт 831, Кт 731.

8. Проверка КОСГУ и КПС прочих счетов

Для следующих проверок нужно воспользоваться отчетом Оборотно-сальдовая ведомость или Оборотно-сальдовая ведомость по счету.

Необходимо проверить КОСГУ счетов:

- 208.00 — Дт 567, Кт 667;

- 201.00 — Дт 510, Кт 610;

- 205.00, 206.00, 209.00 — Дт 560 группа, Кт 660 группа;

- 302.00, 304.00 — Дт 830 группа, Кт 730 группа.

- 0 204 00 — 00000000000000000 — если иное не предусмотрено требованиями целевого назначения выделенных средств;

- 0 207 00 — по виду ХХХХХХХХХХХХХХ640;

- 0 209 81 — 00000000000000000 (у казенных учреждений применяется КПС вида КИФ, соответствующий коду источника внутреннего финансирования бюджета);

- 0 210 05 — в части расчетов по аренде по виду ХХХХХХХХХХХХХХ000, а в остальных случаях по виду ХХХХХХХХХХХХХХ510;

- 0 301 00 — ХХХХХХХХХХХХХХ810;

- 0 401 60 — для бюджетных и автономных учреждений существуют ограничения на КПС по виду ХХХХ0000000000000 — если иное не предусмотрено требованиями целевого назначения принимаемых обязательств (производимых расходов);

- 0 401 20 — по виду ХХХХ0000000000000 — если иное не предусмотрено требованиями целевого назначения принимаемых обязательств (производимых расходов);

- 0 304 01 — 00000000000000000.

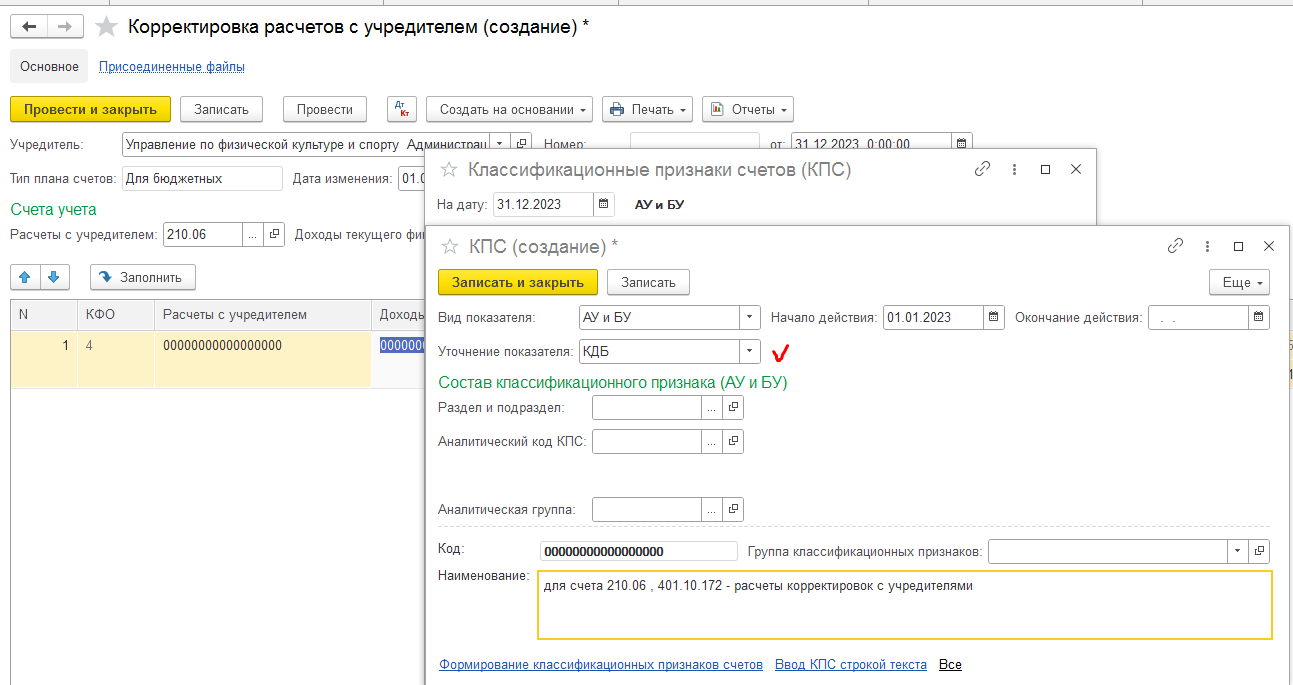

9. Корректировка расчетов с учредителем

Этот пункт выполняется только для бюджетных и автономных учреждений!

Обязательно сделать корректировку расчетов с учредителем. Здесь обратите внимание на вид КПС. Он доходный (Вид — - АУ и БУ, уточнение показателя —КДБ), но при этом не заполняем ни раздел и подраздел, ни аналитический код КПС, ни аналитическую группу и получаем все нули как результат.

10. Проверка обязательств

Начнем с проверки счетов санкционирования по отложенным обязательствам 502.99, 506.90/501.93 на соответствие счету 401.60 по отчету Оборотно-сальдовая ведомость.

Далее необходимо проверить соответствие кредиторской задолженности по счетам 302.00, 303.00, 304.02, 304.03, кроме счетов 303.03, 303.04, 303.14, на соответствие неисполненным денежным обязательствам отчета Сводные данные об исполнении плана ФХД (раздел Планирование и санкционирование — Отчеты по планированию и санкционированию) для бюджетных и автономных учреждений (для казенных учреждений — Сводные данные об исполнении бюджета ПБС или Сводные данные об исполнении бюджета РБС, отчеты расположены в том же разделе, что и отчет по исполнению плана ФХД). Это нужно сделать, чтобы у вас суммы, которые будут в форме 769 (для казенных учреждений в форме 169), соответствовали суммам формы 738 (для казенных учреждений в форме 128).

11 . Общие рекомендации по закрытию года

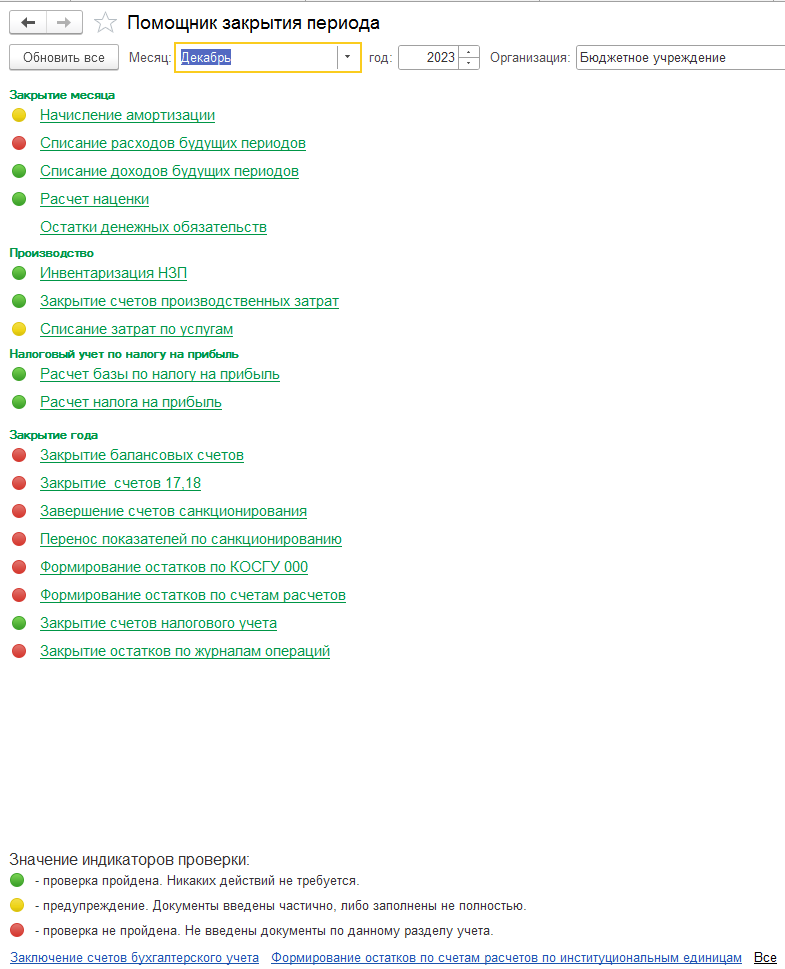

Также рекомендую вам воспользоваться Помощником закрытия периода (раздел программы Учет и отчетность) для контроля правильности ввода регламентных документов. Именно при выборе декабря в помощнике вы увидите полную проверку по организации.

На скриншоте выше в данной демонстрационной базе у нас были убраны все документы начисления амортизации за несколько месяцев. Этот пункт отмечен желтым индикатором, который об этом и сигнализирует. При нажатии на пункт будет предложено выполнить необходимые операции для прохождения проверки.

А также в моей демонстрационной базе не проведены документы закрытия года. Горит красный индикатор, об этом и сигнализирует. Заходим в раздел «Учет и Отчетность» — Документы закрытия года и создаем документы, а именно :

- закрытие балансовых счетов;

- закрытие забалансовых счетов;

- закрытие счетов санкционирования завершаемого финансового года;

- формирование остатков по журналам операций;

- формирование остатков по Косгу 000;

- формирование остатков по счетам расчетов.

Еще раз просматриваем все результаты проверок и анализируем их.

Важно! И только после этого можем перейти к формированию годовой отчетности за 2023 год. В процессе формирования отчетности не забывайте, что в бухгалтерскую отчетность в 1С встроен внутриформенный и межформенный контроль.

Также не забудьте предварительно обновить комплекты отчетности. Обновление комплекта отчетности в программе БГУ 2.0 можно сделать самостоятельно если подключена поддержка то, заходим в раздел « Учёт и отчетность» — 1С-Отчетность — Настройки — «Загрузить комплект отчетности со страницы поддержки». Если не подключена поддержка, то скачиваем на сайте releases.1c.ru, далее заходим аналогично «Учёт и отчетность» — 1С-Отчетность —Настройки — «Загрузить комплект отчетности из файла».

Если остались вопросы, напишите или позвоните нам:

8 (351) 210-35-96 – мы с радостью на них ответим!